目次

家を売ることが決まっても、買主の住宅ローン審査が通らないため契約解除になることがあるのはご存じですか。

それが住宅ローン特約です。

目的は買主の保護ですが、売主にとっても手付金の返還は大きな事で、知らないと損な特約です。

手付金も返金することになるローン特約について説明します。

住宅ローンの流れと趣旨

住宅ローンは誰しもが通るわけではありません。

住宅ローンの審査が売買契約の前にすべて終わっていればいいのですが、実際には住宅ローン審査には時間がかかります。

住宅ローンの主なステップは3つです。

|

金銭消費貸借契約は、審査ではないので合否が出るのは本申込までです。

事前審査は売買契約の前に行うことも可能ですが、担保になる対象物件の審査もあり、物件を定めなければなりませんので、あらかじめどこかの銀行で審査が通っている買主ばかりではありません。

また事前審査が通っても、本申込で落ちてしまう可能性もゼロではありません。

ただし、ほとんどの民間金融機関の住宅ローンの事前審査では、個人信用情報も確認済みなので、本申込で急に落ちる可能性は非常に低いです。

あるとしても、事前審査と本申込の間に収入やその他の借り入れなどの状況が変わってしまうと事前審査の結果が覆ることがあるくらいです。

一方で、一部のネット銀行では事前審査がなく、本申込からしかないことがあったり、フラット35では金融機関レベルの事前審査では精度が低いので、本申込をしないとあまり意味のないこともあります。

そして、本申込の際は、事前審査よりも必要書類が多く、所得税の証明書類や売買契約書、重要事項説明書のコピーまで必要です。

事前審査の結果は1日程度で出ますが、本申込では1週間程度時間がかかることもあります。

以上のように、基本的には売買契約成立後に住宅ローンの合否が分かります。

ここで問題になるのが売買契約は結んだが、住宅ローンの審査に落ちてしまう人です。

一旦結んだ売買契約の解除は基本的にはできませんが、審査に落ちてしまった人を救済する「売買契約のローン特約」というものがあります。

特約に該当する状況になった場合に、売買契約を買主は白紙にすることができ、売主が手付金を受け取っていたら、返金しなければなりません。

住宅ローンが通らない=買えないということなので、現金で払ってくださいといっても当然無理ですよね。

売買契約を結ぶと、他の人に物件を紹介することはできません。

購入希望者が審査に落ちている状態で、いつまでも保留にされては、売主も困りますよね。

そこで期限を設けて、ローンの合否によっては手付金を返し、売買契約を解除できるのです。

住宅ローンの否決リスクは買主に負って欲しいところかもしれませんが、契約時点で合否は不確定要素であり、トラブルを避けるため白紙解除ができるように特約が設けられるのです。

ローン特約として確認する事項

ローン特約の条項では次のような事を盛り込みます。

|

売買契約書は、仲介をする不動産会社が用意しますが、ローン特約がないと揉める原因になりますから、きちんと記載されているか確認する事が望ましいです。(ローン特約は必須ではありません)

買主としては、速やかにローン審査が通るように努めること、売主は資金目処が立たなくなったら解約の可能性があること(手付金を受領してもすぐには使わない方が良い)を覚えておく必要があるのです。

ローン特約が適用される例

買主保護の特約のため、なんら落ち度がなくローン審査が否決されてしまった時に、解除できるように期限を設けるのが特約の趣旨です。

つまり「住宅ローンの申込をしたが不承認であった時」に期限までに買主にその旨を通知することで、ローン特約による適用を受けて、手付金の返還を求めることができるのです。

なお、期間を定めてはいますが、双方が納得すれば、審査のために期限を伸ばすことは可能です。

売主も一度決まった売買契約ですから、他の買主を一から探すことは容易ではありません。

ただ期限を引き延ばすのではなく、ローン審査に時間がかかっているが、取り組んでいることを誠実に伝え、売主に待ってもらう姿勢が必要です。

住宅ローンが通らない多くの場合、理由は「人の審査」ですが、一部に「物件の審査」が通らなかったというケースがあります。

住宅ローンでは、不動産を担保にします。

人の審査では安定した返済能力があるのかを見ますが、物件の審査では担保価値があるのかという点が見られます。

金融機関としても、融資額に見合った担保がなければ、価値の低い不動産に融資はできません。

建築基準法を満たしていることはもちろん面積や、立地、築年数などあまりに価値が低いと判断されると、ローンが通らなかったり、融資額が少なくされたりします。

この不動産の担保価値の審査に限っては、買主にはどうすることもできませんから、売主は手付金の返還をするしかありません。

そもそも、売却希望価格にもよりますが、不動産の担保価値が低いと、借入できる金額も低くなりますので、頭金がある人でないと購入すら難しくなります。

ローン特約が適用されない例

基本的に、どうしてもローンが通らない人を救済するためなので、次のようなローン特約の悪用はできません。

審査が通っているにも関わらず、拒絶する時

ローンが通らない時はローン特約が適用されますが、審査に通っていて、自己都合で契約解除をしたい時に、ローン特約を持ち出すことはできません。

また適用金利についてですが、ローン特約の条項で金利の上限を記載することはあまりありません。

審査をしてみたら想定よりも適用金利が高くなりそうなので、購入を辞めたいというパターンでローン特約を持ち出すことは認められないことが多いでしょう。

この点においては、ローンの審査は通ったが、適用金利が高くなってしまうリスクは買主が負うことになります。

審査が通るか、通らないかの2択ですので、通った結果があれば、金利等の条件は問わずローン特約が適用されなくなると考えた方が良いでしょう。

遅滞なく審査を行わず、ローン特約に持ち込むために、わざと引き伸ばしている時

ローン特約の悪用の例として、手付金放棄による契約解除をしたくないがために、ローン審査をわざと期限内に行わないようにするやり方です。

購入希望者が審査に通らないようなことをわざとした時

事前審査の通過後は何も変化がなければ、基本的に本申込も通ります。

しかし、本申込の直前にマイカーローンなど多額の借り入れを作ったり、転職する、収入が減る、頭金が減る(融資希望が増える)などの行為をすると、ローンが否決になってしまいます。

わざと否決に持ち込むことはもちろん、否決原因が買主の過失によるものだとローン特約として認められません。

その他、双方で定めた期日までにローンが不承認であれば、買主はその旨をまずは伝えることが求められます。

手付金放棄の契約解除

ローン特約が適用されないときでも、手付金を放棄することで、買主が契約解除をする権利はあります。

ローン特約を主張するためにわざと審査を通らなくさせるというのは、ローン特約が適用されなくなりますから、契約違反ということもあり得ます。

オススメの不動産一括査定サイト

グッバイホーム

|

現役不動産屋が作った一括不動産査定サイト『グッバイホーム』。 45秒のカンタン入力で査定を依頼することができるので、これまで440万人以上の方にご利用・ご満足いただきました。 登録業者数は日本全国1,400社を超えるので、アナタの希望条件にマッチした不動産会社と出会えます。 当サイトはプライバシーマークを取得しているため、心配なセキュリティ対策もバッチリです。 |

HOME4U

|

HOME4Uは株式会社NTTデータ・スマートソーシングが運営する不動産一括査定サービスです。 国内初の不動産一括査定サイトで、今年で19年目となる老舗中の老舗。売却査定数も累計35万件と確かな実績を誇っています。 北海道から沖縄まで、全国の不動産会社が登録。 |

イエウール

|

イエウールは全国約1,600社以上の不動産会社が登録している一括査定サービスです。 全国の相場で判断するのではなく、過去の実績や周辺地域の価格なども参考に見積もりを出してくれるのが特徴。 わずか60秒で入力完了。最大6社に一括査定依頼ができます。 |

|

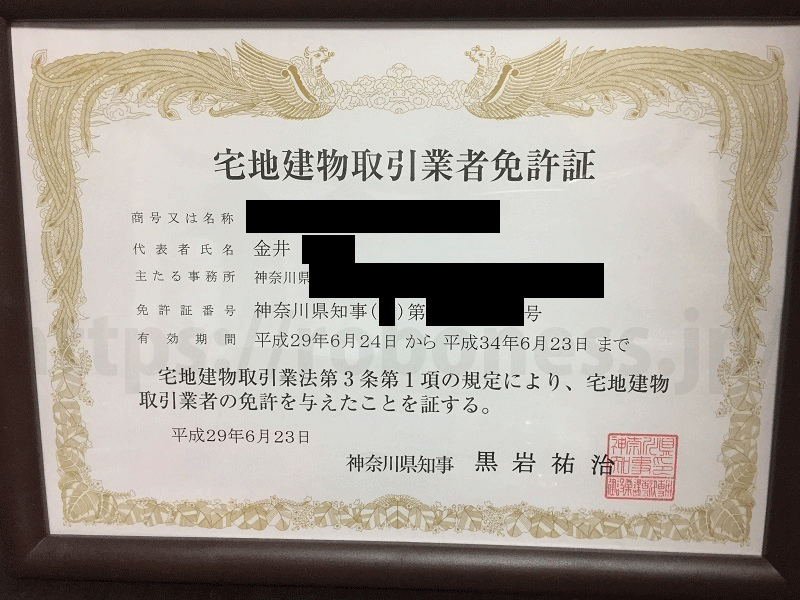

soraki

宅地建物取引士を取得し、ディベロッパーのマンション営業として企画、集客、顧客の住宅ローンの審査まで幅広く携わる。 新築分譲マンションのモデルルームでの接客をしながら、審査の通りにくい顧客にも対応し、住宅ローンを提案。 その後、マンション管理会社に転職し、フロント営業となる。修繕の提案や長期修繕計画の作成など、管理業務主任者として分譲マンションの管理組合運営に関わる。 |

このコラムが気に入ったら

ぜひ「いいね!」をお願いします♪

みんなに役立つ情報をお届けします。