目次

春と言えば土地や建物を所有していると、市区町村から固定資産税等の納税通知書が届く季節です。

この税額って何を基準に算出され、いつまでに納めなければならないのでしょう?

固定資産税の計算方法から不服の申し立てと軽減措置、そして固定資産税と一緒に納付しなければならない都市計画税のことまで、分かりやすく解説していきます。

固定資産税とは

固定資産税とは、1月1日現在で固定資産(土地や家屋等)の所有者に対して課税される地方税です。

土地や家屋等を処分しない限りは、一生払い続ける税金になります。

例えば4月1日に家を売る(引渡す)場合、1年分の固定資産税は1月1日~3月31日までの分は前所有者が、そして4月1日~12月31日の分は新所有者が払うことが商習慣となっています。

この場合、納税通知書は前所有者宛に送付されてきますが翌年からは、新所有者宛に送付されます。

納期限は管轄している市区町村によって多少ばらつきますが、原則4月(第1期)・7月(第2期)・12月(第3期)・2月(第4期)の4期です。

参考までに東京23区内の管轄は都税事務所になり、納期限は6月、9月、12月、2月の4期です。

また年税額を一括で最初の期限に納付することも可能です。

分納か一括納付かを特に申請する必要はなく、全期分と各期分4枚が市区町村より一緒に送付されてきます。

固定資産税を滞納するとどうなる?

固定資産税の納期限を過ぎると、市区町村から督促状が送付されてきます。

私も経験がありますが、うっかり忘れてしまったような場合は、すぐに納付すればペナルティが課されることはありません。

けれども納期限から1ヶ月以上を経過すると年率2.9~9.2%の延滞金が発生します。

また固定資産税を長期間滞納し続けると、給与や不動産などを差押られ最悪のケースとしては、家を競売にかけられてしまうため注意が必要です。

固定資産税額の計算方法は?

|

固定資産税評価額×1.4%(標準税率)=固定資産税額

|

の式で算出されています。

固定資産税評価額500万円の家屋があったとすると、固定資産税の税額は

500万円×0.014=70,000円となります。

固定資産税評価額とは?

土地の固定資産税評価額は、国が公示する地価公示価格の7割程度に設定されており、原則3年毎に見直されます(3年間は据え置き)。

家屋の固定資産税評価額は、概ね建築代金の5~7割ほどに設定されている(新築後に役所の調査員が来訪し、マニュアルに沿って建物を評価します)ため建築コストがかかれば評価額も高くなる傾向にあります。

建築の床面積が同じ100㎡の家屋でも、木造と鉄筋コンクリート造のマンションでは建築コストや耐用年数も違いますので、評価額も変わって当然と言えるでしょう。

家屋の固定資産税評価額も土地と同様に3年毎に見直されます。

標準税率

税率は都道府県や市区町村が設定可能ではありますが、概ね1.4%で計算されています。

免税点

条例で定める場合を除き、課税標準額が土地30万円、家屋20万円未満の場合は非課税となります。

固定資産税が高すぎる!不服申し立ては可能?

結論から申し上げると不服の申し立てが可能で、固定資産税評価額を減額してもらうことができます。

けれども何を根拠に税額が高いかを自分で立証する必要があります。

ただ税額が高いからと不服を申し立てても取り合ってもらえないので、まず比較対象として近隣相場を調べなければなりません。

あまり知られていませんが、市区町村では毎年度4月1日から第1期の納期限の日まで、固定資産税評価額が適正であるか確認することができる制度(縦覧制度)があります。

建築・不動産や税金の知識が豊富な場合は、縦覧制度を利用し不服を申し立てればいいのですが、通常は不動産鑑定士や弁護士に調査を依頼しなければなりません。

もちろん調査には費用が発生するため、調査費用分を回収するには固定資産税評価額をどれだけ下げ、何年分でペイできるかまで精査する必要があります。

災害で建物を著しく損傷したなど、評価額が下がる余程の確証がない限り、不服申し立てを行うのは現実的でないかもしれません。

固定資産税の軽減措置

固定資産税には条件を満たすことによって、土地と家屋(住宅用)それぞれ軽減措置が適用されます。

必ずしもマイホームでなければならない訳ではなく、セカンドハウスや賃貸用の収益マンションなども住宅用地として税額の軽減が適用可能です。

土地の軽減措置

小規模住宅用地で1戸あたり200㎡までの部分は評価額が1/6になります。

また小規模住宅用地以外の住宅用地は評価額が1/3になります。

店舗等の併用住宅の場合、居住用として使用する部分が1/2以上であれば住宅用地として、土地全体へ軽減の特例が適用可能です。

役所から特定空家に係る土地と指定された場合は、適用除外されます。

家屋の軽減措置

2020年(令和2年)3月31日までに新築された住宅で、1戸あたり50㎡以上280㎡以下(賃貸住宅の場合は40㎡以上280㎡以下)で120㎡までの家屋部分については、3~7年間、税額が1/2に減額となります。

要は狭すぎてもダメですし、広すぎてもダメということですね。

|

3階建以上かつ耐火構造もしくは準耐火構造の建築物(マンションなど)・・・5年間

それ以外の構造の一般の住宅(木造など)・・・3年間 認定長期優良住宅(マンションなど)・・・7年間 認定長期優良住宅(木造など)・・・5年間 |

また店舗等の併用住宅の場合は、居住用のスペースが1/2以上なければ適用外となります。

納税通知書にちゃっかり記載されている都市計画税とは?

都市計画税とは、都市計画区域内の市街化区域に所在する土地や家屋に対して、市区町村が条例で課す地方税です。

街路や公園などを整備する都市計画事業の財源に充てられています。

また全ての市区町村で課税しているわけではなく、固定資産税と違って償却資産には課税されません。

税額の計算には固定資産税評価額を用い、税率は0.3%となります。

固定資産税評価額500万円の家屋があったとすると、都市計画税の税額は

500万円×0.003=15,000円となります。

固定資産税と同様に課税標準額が土地30万円、家屋20万円未満の場合は非課税となります。

固定資産税等まとめ

土地や建物などを所有していると、毎年必ず固定資産税等を市区町村に納めなければなりません。

特に手続きをしなくても、春には市区町村から納税通知書が送付されてきます。

納税は一括納税と4期に分けて分割納税することが選択可能です。

納期限をうっかり過ぎてしまった時は、放置せずに、すぐに納めるようにしましょう。

税額の計算は、土地・家屋とも固定資産税評価額に1.4%を乗じて求めます。

マイホームを所有しているほとんどのケースで、土地は税額が1/6に、家屋については新築から最低でも3年間は固定資産税が1/2になります。

また固定資産税と合わせて都市計画税も納付する必要があります。

税率は0.3%でこちらには軽減措置はありませんので、固定資産税評価額が高いと感じた方は、市区町村に不服の申し立てを行うことによって、評価額が下がれば結果として節税に繋がります。

|

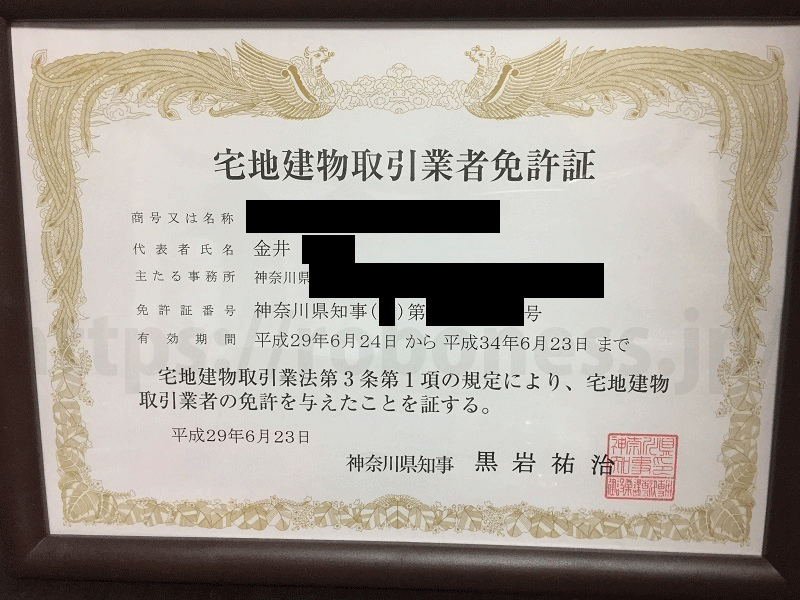

金井

生まれも育ちも仕事も大好きな横浜で人生の大半を過ごす。 地場の建設会社にて施工管理を学ぶ(某有名人宅の新築工事に工事主任として1年間従事)。 同社で不動産の営業、企画にも携わる。 その後、大手不動産会社へ転職し管理と仲介営業を経て2017年に不動産会社を起業。 保有資格:宅地建物取引士、二級建築施工管理技士 |

このコラムが気に入ったら

ぜひ「いいね!」をお願いします♪

みんなに役立つ情報をお届けします。