目次

2月といえばこの季節がやってきました。

そう「確定申告」です。(スギ花粉も…)

筆者である金井も早く行こうと思いつつ、毎年3月に税務署で長蛇の列に並んでいます。

確定申告を行う理由は人それぞれ違うかと思います。

ここでは不動産売却をした場合の「確定申告」について、分かりやすく解説します。

そもそも確定申告って何?

確定申告とは、1月1日~12月31日までの1年間の所得および税額を計算して、申告と納税を行うことです。

「納税」は日本国憲法で定められている国民の3大義務のひとつですから、日本にいる以上避けては通れません。

所轄の税務署へ持参・郵送・インターネット(e-tax)いずれかの方法で申告を行いましょう。

通常サラリーマンなどの給与所得者は、確定申告をする必要がありません。

年末調整を行うことによって、会社が所得を確定して関係各所へ通知してくれるためです。

近年はネット転売などで20万円以上の雑収入があったり、流行のダブルワークやふるさと納税の影響で、確定申告が必要な方が増えてきています。

けれども不動産の売却をすると場合によって、年末調整を行っていたとしても給与所得とは分けて税額を計算し(このことを分離課税という)、翌年2月16日~3月15日の開庁日時の間に確定申告および納税をしなければなりません。

確定申告を行うことによって、今まで概算で納めていた所得税額や翌年度の住民税額が決定します。

不動産売却にかかる税率表を以下に記載しますが、少なくとも所有期間が5年を超えると税率が約半分になることは覚えておいて損はありません。

不動産売却にかかる税率表

| 1月1日現在所有期間 | 所得税 | 住民税 | 復興特別所得税 | 合計 |

|---|---|---|---|---|

| 5年以下 | 30% | 9% | 0.63% | 39.63% |

| 5年超 | 15% | 5% | 0.315% | 20.315% |

| 10年超で譲渡所得6,000万円以下の部分(居住用軽減税率特例) | 10% | 4% | 0.21% | 14.21% |

| 10年超で譲渡所得6,000万円超の部分(居住用軽減税率特例) | 15% | 5% | 0.315% | 20.315% |

※なお非居住用不動産の所有期間が10年超の場合、5年超と同率の20.315%となります。

不動産売却にかかる税金について詳しく知りたい方はコチラ

不動産売却をすると法務局へ所有権移転の登記が行われ、登記記録変更のデータは税務署でも共有されるため、無申告でいると税務署から確認の連絡も入ります。

また申告が必要であるのに、無申告でいると更に延滞税や加算税がプラスされてしまいますので、期限内に正しく申告を行いましょう。

不動産売却したら確定申告は必須なの?

一般的に「確定申告」のイメージは、面倒くさいという印象が強いと思います。

ただでさえ忙しいのに平日時間を割いて(確定申告期間中は日曜日に開庁する日も設定されてますが、いつ行っても大混雑です。)長蛇の列に並ぶのは、ツラい以外の何ものでもありません。

では不動産売却を行った場合、必ず確定申告しなければならないのでしょうか?

まず最低限知っておかなければならない知識として、不動産売却(譲渡)によって生ずる所得のことで譲渡所得(損失)があります。

この譲渡所得がプラスであった場合は、確定申告をしなければなりません。

それとは逆に譲渡所得がマイナス=譲渡損失が発生した場合は、確定申告は不要となります。

これが原則です…。

譲渡所得を求める上で注意したいことが、売れた金額がそのまま譲渡所得ではないということです。

分かりやすく説明すると譲渡所得は、下記の式で算出可能です。

|

譲渡所得=収入金額(売れた金額)-【取得費(買った時の価格と費用)+譲渡費用(売った時の費用)】

例) 売れた金額:4,000万円 買った時の価格と費用:3,150万円 売った時の費用:150万円 4,000-(3,150+150)=700万円が譲渡所得となります。 |

収入金額に含まれるもの

・売れた不動産の価格(契約書記載の金額)

・固定資産税、都市計画税の精算金

取得費に含まれるもの

・買った時の土地代金

・買った時の建物代金およびリフォーム費用から建物や設備の減価償却費を引いた額(※1)

・買った時に支払った仲介手数料

・買った(取得)したときにかかった税金

・登記費用(司法書士への報酬等)

・その他測量費や立ち退き料、訴訟費用など取得にかかった費用(税務署に認められたもの)

(※1)買った当時と売った時で、建物の状態は同じではないため経年劣化分は費用にしてはいけませんということ

ところが先祖代々の家を相続したり、契約書類や通帳など買った(取得した)当時の書類が無くて、取得費が計算できない方もいることでしょう。

そういった方は売れた金額の5%を取得費として算入できる概算法という計算式を使えます。

けれども売れた金額の5%だけでは譲渡所得をあまり圧縮できないため、納める税金が多額になってしまいます。

それだけ取得費を上げることが節税につながるため、重要になってくるのです。

たとえ売買契約書が見当たらなくても昔の通帳や買った当時の購入先から書類を取り寄せるなど、税務署に対して証明の根拠となるデータをかき集めるとよいでしょう。

譲渡費用に含まれるもの

・売った時に支払った仲介手数料

・売った時にかかった税金

・売った時の登記費用(司法書士への報酬等)

・その他測量費や立ち退き料、違約金など売った時にかかった費用(税務署に認められたもの)

計算の結果、譲渡損失が発生する場合は確定申告不要と既に記載しました。

けれども「売れた金額が安かったし、どうせ譲渡損失が出るから…」と初めから決めつけて、確定申告をしないと損をしてしまうケースがあります。

売却をした年の1月1日現在で所有期間が5年超の居住用財産(マイホーム)の譲渡によって生じた譲渡損失は、本来認められていない給与などの別所得と合わせて税金を再計算してもらえるのです。

これによって税金の還付や翌年以降3年間の繰越控除を受けることも可能なので、ご自身で判断はせず、税理士や不動産業者に相談しましょう。

マイホーム売却の強い味方!3,000万円特別控除の特例

前項にて譲渡所得の計算方法および確定申告の要否を説明しましたが、マイホーム(居住用財産)の売却で、譲渡所得から3,000万円を引くことができる特別控除の特例があります。

この特例を利用するとたいがいの不動産売却で譲渡所得が生じないため、利用しない手はないでしょう。

同特例を受けるための確定申告はもちろん、下記要件をみたすことが条件になります。

特例を受けるための要件

|

・自分が住んでいる建物を売却するか、建物とその土地(借地の場合借地権)を売却

また以前住んでいた場合は住まなくなった日から3年目の12月31日が売却期限 ただし引越して建物を解体した場合は以下2つの要件を満たさなければならない 1.土地の売買契約を建物が解体された日から1年以内に結び、かつ住まなくなった日から3 年目の12月31日が売却期限 2.建物解体後に土地の売買契約を結ぶまでに、他の用途に使用していない(貸駐車場な ど) ・売却した年の前年および前々年に同特例またはマイホームの買換えや交換の特例を受けていない ・売主と買主が親子や夫婦など特別な関係の取引でないこと ・同特例を受ける目的で居住した建物でないこと(別荘、仮住まいは否認) |

また、相続などで取得した空き家を売却する場合も、一定条件を満たせば譲渡所得から3,000万円を控除できる特例がありますので、覚えておいて損はないでしょう。

(マイホーム売却と特例制度の併用は可能ですが、限度額は6,000万円ではなく3,000万円になります。)

マイホームの買換え特例を受ける時のポイント

平成31年12月31日までにマイホームの売却をして買換えを行い一定の条件を満たした場合、譲渡所得に対する課税を将来へ繰り延べすることができる制度があります。

決して課税されない訳ではなく、買換えたマイホームを売る時まで納税を先延ばしにできるものです。

この制度を「特定居住用財産(マイホーム)の買換えの特例」と呼びます。

特例を受けるための要件

|

・売却した翌年に同特例を受けるための確定申告を行う

・マイホームを譲渡した年の1月1日現在で建物や土地所有と居住期間が10年を超える ・売却した年、前年および前々年にマイホームを譲渡した場合の3,000万円特別控除の特例などの適用を受けていない ・売主と買主が親子や夫婦など特別な関係の取引でないこと ・売却価格が1億円以下 |

買換え資産の要件

|

・譲渡する年の前年1月1日から翌年12月31日まで3年の間に取得し、一定期限までに居住を開始すること

・買換える建物の床面積は50㎡以上かつ土地は500㎡以下 ・中古物件の場合は築年数が25年以内であり、一定の耐震基準に適合する建物であること ・住宅ローン控除との重複利用は不可 |

実際のところ買換え特例を利用した方がいいケースはあまりありません。

譲渡所得が3,000万円を大幅に超え、他の特例を適用しても税額が高額かつ、買換える新居の購入資金がギリギリで納めなければならない税金をすぐに用意できない場合です。

そして買換えた新居は10年以上居住および保有して、当面売却する予定がない方の利用をオススメします。

不動産売却後の確定申告での必要書類

不動産売却後の確定申告ではどんな書類が必要になるのでしょうか。

記入が必要になってくる申告書等は国税庁ホームページよりダウンロード可能です。

書き方や計算方法が分からない場合は税務署に行けばやさしく教えてくれるので、時間がとれる方はなるべく自分で行うことをオススメします。

一般的に不動産売却翌年の確定申告に必要な書類には下記のものがあります。

不動産売却をして確定申告時に必要な書類

・譲渡所得の内訳書(確定申告書付表兼計算明細書)[土地・建物用]

・売った不動産の全部事項証明書(土地・建物の謄本)

・売買契約書、領収書写し(買った時と売った時)

・仲介手数料等領収書写し(買った時と売った時)

・固定資産税等精算書写し(買った時と売った時)

・増改築の工事請負契約書や領収書写し(買った時)

※買った時の書類がない場合は、昔の通帳の写しやローン契約書など取得費用に算入できる可能性がある書類はできる限り準備しましょう。

3,000万円特別控除の特例でプラス必要になる書類

・戸籍の附票の写しなど(売買契約前日時点で住民票記載の住所と売却不動産の所在地が異なる場合)

買換え特例でプラス必要になる書類

・戸籍の附票の写しなど(売買契約前日時点で住民票記載の住所と売却不動産の所在地が異なる場合や売却した日前10年以内で住民票記載住所が異動した経験があるとき)

・売った不動産の居住および所有期間が10年以上であることを証明する書類(土地・建物の謄本など)

・売った不動産の売買契約書の写しなど(1億円以下であることの証明)

・買換え不動産の売買契約書の写しなど(面積が確認できるもの)

・買換え不動産の登記事項証明書(土地・建物の謄本)

・買換え不動産が中古の場合は、建設住宅性能評価書の写しや耐震基準適合証明書の写しなど

・買換(代替)資産の明細書(買換え不動産の取得が不動産売却の翌年以降になる場合)

「時間がない」「手続きが面倒」という方は税理士や会計士に依頼する方法もありますが、最低でも10万円以上の費用が発生します。

仮に税理士等に依頼した場合でも、申告に必要な上記添付書類はあなたが用意しなければなりませんので、手間がないわけではありません。

不動産売却と確定申告まとめ

不動産売却には、税金が必ず関わります。

そして3,000万円特別控除等の特例を利用するには、あなたから税務署へ確定申告をしなければならず、有利になるよう勝手に計算をしてくれる訳ではありません。

住んでいる家を売るなどで譲渡損失が生じた場合も特例を受けるには、同様に確定申告が必要です。

普段せっせと節約をしているのに確定申告をしないことによって、減税につながらず実質的に損をしてしまっては本末転倒になってしまいます。

不動産売却が行われた年の翌年は、特例の利用可否を確認し期限内に確定申告を行いましょう。

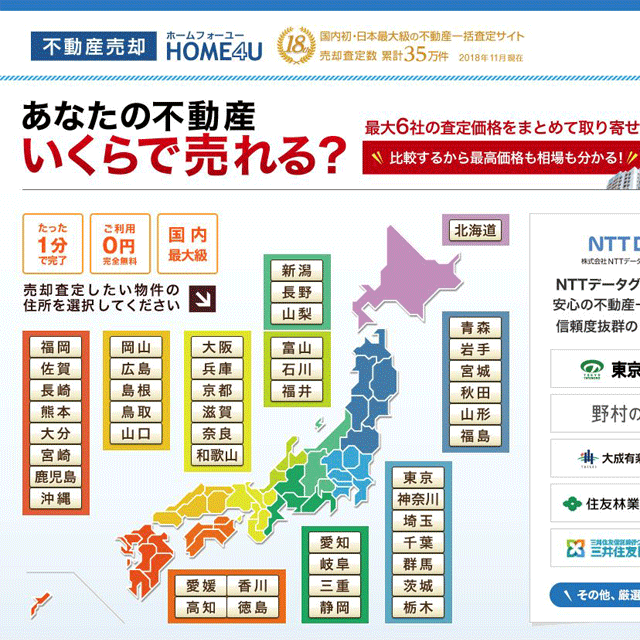

また、これから不動産売却をお考えの方は、「不動産一括査定サイト」を利用して税金の知識も豊富な業者を探してみてはいかがでしょうか?

オススメの不動産一括査定サイト

グッバイホーム

|

現役不動産屋が作った一括不動産査定サイト『グッバイホーム』。 45秒のカンタン入力で査定を依頼することができるので、これまで440万人以上の方にご利用・ご満足いただきました。 登録業者数は日本全国1,400社を超えるので、アナタの希望条件にマッチした不動産会社と出会えます。 当サイトはプライバシーマークを取得しているため、心配なセキュリティ対策もバッチリです。 |

HOME4U

|

HOME4Uは株式会社NTTデータ・スマートソーシングが運営する不動産一括査定サービスです。 国内初の不動産一括査定サイトで、今年で19年目となる老舗中の老舗。売却査定数も累計35万件と確かな実績を誇っています。 北海道から沖縄まで、全国の不動産会社が登録。 |

イエウール

|

イエウールは全国約1,600社以上の不動産会社が登録している一括査定サービスです。 全国の相場で判断するのではなく、過去の実績や周辺地域の価格なども参考に見積もりを出してくれるのが特徴。 わずか60秒で入力完了。最大6社に一括査定依頼ができます。 |

|

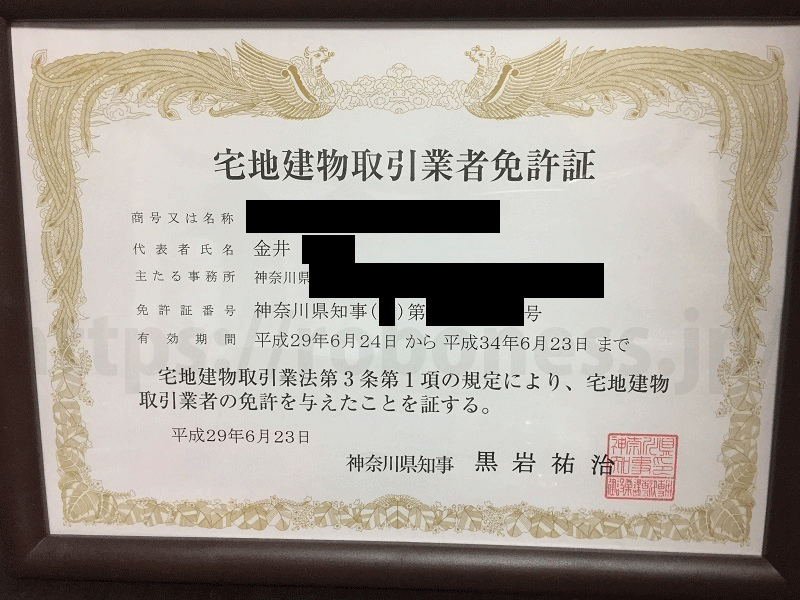

金井

生まれも育ちも仕事も大好きな横浜で人生の大半を過ごす。 地場の建設会社にて施工管理を学ぶ(某有名人宅の新築工事に工事主任として1年間従事)。 同社で不動産の営業、企画にも携わる。 その後、大手不動産会社へ転職し管理と仲介営業を経て2017年に不動産会社を起業。 保有資格:宅地建物取引士、二級建築施工管理技士 |

このコラムが気に入ったら

ぜひ「いいね!」をお願いします♪

みんなに役立つ情報をお届けします。