目次

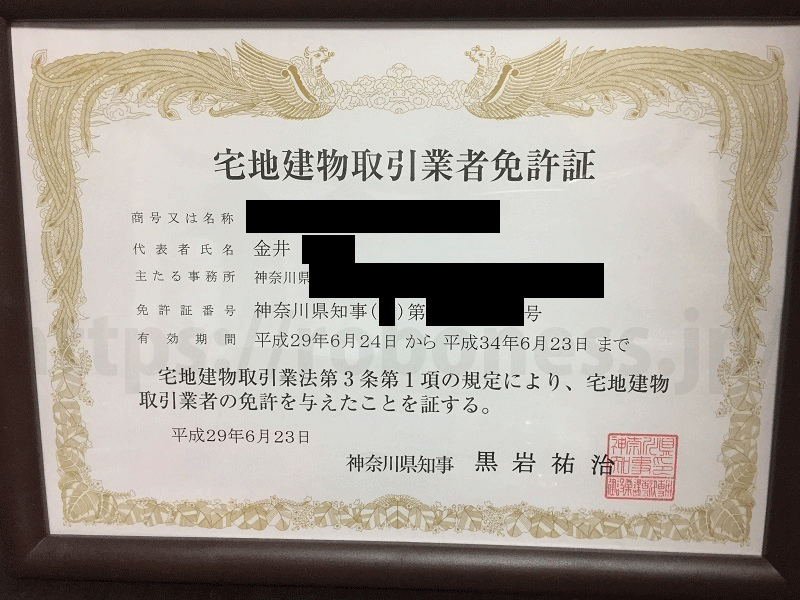

コロナショックの影響で投資信託の一つ、「REIT」は大きく下落しました。

利回りが良く、安定性のある投資信託であるとされるREITですが、不動産市況から見ると今後はどうなるのでしょうか。

コロナショックによるREIT市場の下落

経済が混乱し、世界的に株価が不安定になっています。

REITは12年ぶりの高値に迫る勢いを見せていただけに今後の動向が気になるところです。

なぜREITが下落?

REITは上場しているので株式と同じく日々、値動きがあります。

東証REIT指数は、基準日である2003年3月31日の時価総額を1,000として、現在の時価総額と比較するもので、2003年4月1日から始まっています。

いままでは、東証REIT指数は銘柄が増えたことや増資され金融商品として注目されたこともあり長期的に見ると順調に上がっていました。

過去を振り返れば、2007年頃までは急激に上がっており、2007年6月には2,614.91という高値をつけました。

それ以降はリーマンショックや東日本大震災で一時的に低迷したものの、回復して昨今では2019年10月には一時は2,262.32の高値を記録。

今年に入っても高値は維持しており、2月21日に2,255.72と年初来高値を出します。

2007年の再来かとも思われましたが、3月に入ってからは徐々に下落が始まり、3月19日には年初来安値1,138.04を記録し僅か一ヶ月で半値になりました。

REITは新型コロナウイルスが流行する中でもしばらくは上がり続けていたので、まさに急落。

過去の大きな出来事と比較すると今後はどのような値動きが考えられるのでしょうか。

リーマンショック時も東日本大震災時にも経済の混乱の中でREITも下落していました。

リーマンショック(2008年9月)では2007年頃から金融危機が囁かれていたため、徐々に下落は始まっていた状態で、2008年9月にリーマンブラザーズ社の破綻が報じられました。

そして翌10月にJ-REIT初の破綻が報じられるなど、混乱がさらに広がり東証REIT指数は基準となる1,000ポイントを下回るの704.46の終値をつけました。

2011年頃まではJ-REITの上場廃止・合併などが相次ぎ、銘柄は減少することになります。

東日本大震災の際は、震災前日の3月10日と比べて3月15日に一時15.1%の下落を見せました。

しかし、保有物件の被害が軽微だったこと、もともと東北地方での物件が少なかったこともあり、東証REIT指数が回復するにはそれほど時間はかかりませんでした。

REITが抱えるリスク

REITは投資なので元本や分配金は保証されません。

そのほかにもREITならではの不動産を所有していることのリスクなども看過できないといえます。

天災や火災などのリスク

REITは不動産を所有、運営することが主な収入源です。

そのため、所有している不動産が天災や火災で被害に遭うリスクを抱えています。

ただし、個人で不動産投資するとたいていは、ワンルームマンション1室であったり、ビル1棟の規模になるので、その物件一つが災害に遭うと賃料がゼロ、修繕費用が掛かるようになってしまいます。

一方で、REITの投資先の不動産は一つではないので、天災によって所有物件が全滅してしまうリスクは少なくすることはできます。

また、REITでは地震についてはPMLを基に投資物件を選定するというリスク対策が取られています。

PMLとは地震による予想最大損失率のこと。

大地震が発生したときの損害額が建物の再建築費用に対してどれくらいというもので、値が大きいほど地震に弱くリスクがあるとされます。

例えば、新築するのに50億円かかる建物で大地震での損害額が5億円と考えられるなら、PMLは10%ということになります。

PMLが10%以下であれば、大地震発生時においても被害は少なく修繕が可能なので、多くのREITの投資先はPMLが低い建物、つまり耐震性が高い物件が選ばれています。

上場廃止のリスク

REITは市場で売買ができるメリットがあり、不動産投資なのに流動性が高くなっています。

しかし、投資法人が上場が廃止されると簡単に取引ができなくなります。

上場廃止が決まれば価格が急落するかもしれません。

リーマンショックの混乱の中では合併により消えた法人もありました。

数年前では運用が上手くいかなかったため、テナント退去の損失などを抱えたトップリート投資法人は上場廃止、吸収合併されています。

倒産のリスク

投資法人は銀行からの借り入れも資金調達の一つ。

物件の売買には多額の資金が動くため、資金繰りが苦しくなれば、倒産リスクもあります。

実際あった例としては、ニューシティ・レジデンス投資法人は主に首都圏の賃貸住宅を保有していましたが、リーマンショックの煽りを受けてJ-REITで初めての経営破綻をしています。

倒産の危機には他のパターンもあります。

運用会社に出資している企業をスポンサーといいますが、REITにおいてスポンサーは不動産会社以外にも銀行であったり保険会社のこともあります。

REITは実態としてはスポンサー企業が動かしています。

そのため、別会社といえどもスポンサー企業の経営が傾くと投資法人までもが危うくなります。

実際にスポンサー企業が経営に行き詰まって投資法人の資金繰りが悪化したパターンとしては、ジョイント・リート投資法人、日本コマーシャル投資法人、日本レジデンシャル投資法人があります。

いずれもスポンサーが変わったり、合併することで資金調達をして難を逃れることになりました。

REIT下落で見える不動産市況のこれから

いままでのオリンピックによる盛り上がりも今後は心配になるところですが、REITから見える不動産市況はどうなるのでしょうか。

物件の種類とリスク

REITの投資先の不動産は、4割以上がオフィスビルです。

次に商業施設、住宅、物流施設と続きます。

数はまだ少ないですが、ヘルスケアという介護施設関連のパターンもあります。

投資先の物件の種類に応じて、景気の影響の受けやすさが異なります。

|

・オフィスビル 景気の影響を受けて空室率や賃料が変動する。

・商業施設 景気に影響を受け、テナントの業績不振がリスク。テナント撤退時に影響が出る。 ・住宅 景気の影響は受けにくいが、賃料の変動も少ないので成長性としては高くはない。 ・物流施設 テナントの退去リスクが低いので、商業施設よりも安定性がある。物件は少ない。 ・ヘルスケア テナント退去リスクが低い、景気の影響を受けにくく安定性がある。 |

テナントの空室増加、賃料下落

REITは投資であるために景気の影響はもちろんのこと、不動産が投資の対象であることから、不動産収入の低下の影響を大きく受けます。

比較的安定した収入源である賃貸収入があることが、REITのメリットの一つですが、空室だと賃料がゼロになってしまいます。

コロナショックでは、どの銘柄も下落はしていますが、住宅系に比べて景気の影響が大きい商業系やオフィス系は特に下落率が高くなっています。

人口減少による不動産需要の二極化

所有している建物の種類や数、立地は投資法人によって様々。

住宅に特化している法人、オフィスに特化している法人、手広く所有している法人といった具合に特徴があります。

都心ではオフィスの需要はありますが、地方では需要が高くはありません。

地方に多く賃貸住宅を所有している場合と、都心に多く所有している場合は、利回りという点で見れば地方の方が優位ですが、需要があるかという点で見れば都心の方が有利でしょう。

空き家が増えている昨今、不動産需要が少なくなっていくエリアの物件を対象にしていると投資が難しくなっていくでしょう。

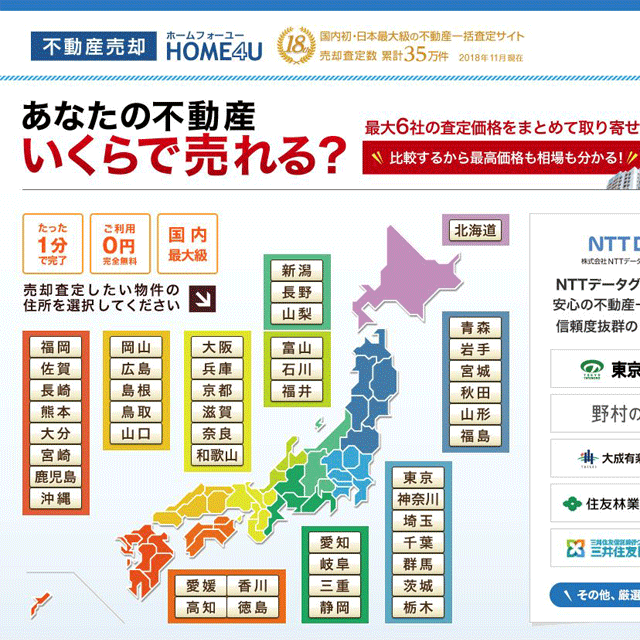

不動産を売るなら「不動産一括査定サイト」

この記事を執筆している現時点では、不動産価格に目立った動きはみられていない状況ですが、新型コロナウイルス感染の影響から、REIT同様に不動産の動きも注視していく必要があります。

不動産の価値を知りたい、家を売るならまずは「不動産一括査定サイト」を利用して査定をもらいましょう。

一括査定なら複数の不動産業者から査定をもらえます。

所在地や広さ、築年数などの簡単な情報を入力すれば査定依頼は完了。

査定は無料な上に複数の査定を比較すれば相場感を掴むこともできます。

不動産の売買は不動産業者の力が試されます。

相性の良い担当者を見つけるためにも、複数の不動産業者を比較してみましょう。

オススメの不動産一括査定サイト

グッバイホーム

|

現役不動産屋が作った一括不動産査定サイト『グッバイホーム』。 45秒のカンタン入力で査定を依頼することができるので、これまで440万人以上の方にご利用・ご満足いただきました。 登録業者数は日本全国1,400社を超えるので、アナタの希望条件にマッチした不動産会社と出会えます。 当サイトはプライバシーマークを取得しているため、心配なセキュリティ対策もバッチリです。 |

HOME4U

|

HOME4Uは株式会社NTTデータ・スマートソーシングが運営する不動産一括査定サービスです。 国内初の不動産一括査定サイトで、今年で19年目となる老舗中の老舗。売却査定数も累計35万件と確かな実績を誇っています。 北海道から沖縄まで、全国の不動産会社が登録。 |

イエウール

|

イエウールは全国約1,600社以上の不動産会社が登録している一括査定サービスです。 全国の相場で判断するのではなく、過去の実績や周辺地域の価格なども参考に見積もりを出してくれるのが特徴。 わずか60秒で入力完了。最大6社に一括査定依頼ができます。 |

|

soraki

宅地建物取引士を取得し、ディベロッパーのマンション営業として企画、集客、顧客の住宅ローンの審査まで幅広く携わる。 新築分譲マンションのモデルルームでの接客をしながら、審査の通りにくい顧客にも対応し、住宅ローンを提案。 その後、マンション管理会社に転職し、フロント営業となる。修繕の提案や長期修繕計画の作成など、管理業務主任者として分譲マンションの管理組合運営に関わる。 |

このコラムが気に入ったら

ぜひ「いいね!」をお願いします♪

みんなに役立つ情報をお届けします。