目次

「転勤が決まった」「家族構成が変わった」「相続で不動産を取得した」etc…

予期していなかったために、住まない家を売るか賃貸に出すかで悩む人は多いハズです。

では家を売るのと貸すのとでは、どちらが良いのでしょうか?

売買仲介・賃貸仲介・賃貸管理と全て経験してきた筆者だから分かることを現役不動産屋の観点でポイント解説していきます。

家を売るメリット・デメリット

・まとまったお金が手に入る

売却資金を元に、住替えや収益不動産の購入など選択肢が増えます。

また病気や介護などお金が必要な場合には、家を売ることで問題を解決できるでしょう。

・固定費がかからなくなる

家を所有していることで払わなければならない固定資産税、修繕費、火災保険料、マンションであれば管理費、修繕積立金、駐車場代などを払わなくて済みます。

・近隣とトラブルを抱えていた場合、人間関係を清算できる

隣人やマンションであれば上下階の住人とトラブルを抱えている場合は、家を売ることで悩みから解放されるでしょう。

気をつけたいのは、近隣トラブルの内容は次の買主に対して告知しておく必要があります。

知っている事実を隠して売却をすると、後々トラブルが表面化した時に売主は責任を追求され、損害賠償請求や契約解除に発展する可能性もあるため覚えておきましょう。

・思い出の場所が形を変える可能性

家を手放してしまえば、どのように利用するかは新しい所有者の自由になります。

仕方のないことですが慣れ親しんだ場所が無くなるのは、誰しも感傷的になってしまうものですね。

・売却益があると譲渡所得税がかかる場合がある

自分で住んでいた家を売る場合は3,000万円の特別控除などの特例があるため、税金がかからない事が多いですが、相続で取得した家を売るケースでは多額の譲渡所得税が発生する場合があるため注意が必要です。

・仲介で売れば仲介手数料がかかる

通常家を売る時は不動産業者に媒介を依頼して、契約が成立すれば仲介手数料を支払います。

・売るための準備として確定測量や擁壁工事などが必要な場合がある

隣地との境界があいまいであったり、傾斜地であったりすると、そのままでは買い手はつきません。

賃貸に出すメリット・デメリット

・賃料や礼金、更新料が入る

賃借人が決まれば定期収入が見込めます。

・賃貸経営のノウハウが学べる

建物の設備や工事、税の知識であったりと他人に貸すことで分かる賃貸経営のノウハウが身に付きます。

また「オーナー」と呼ばれるとチョットうれしいですね。

・固定資産税や修繕費などが経費にできる

今まで所有しているだけでは、ただ支払うだけであった費用(固定資産税、リフォーム代、管理費、修繕積立金、火災保険料、住宅ローンの金利分など)が確定申告をすることで経費計上できるため、節税となります。

・定期借家契約を結べば戻ることができる

通常の賃貸借契約は更新を前提として賃貸借するため、契約者が何年後に退去するか分かりません。

けれども転勤などで移住する期間が予め決まっている場合は、定期借家契約を賃借人と結ぶことで、転勤が終わった後は住み慣れた家に戻ることが可能です。

・空室のリスク

賃貸需要がなければ空室になるので賃料等は入ってきません。

多額のリフォーム費用をかけたにも関わらず、全く入居者が決まらないということもあります。

・滞納や夜逃げのリスク

病気やリストラなどが原因で、ある日突然家賃が滞納することも珍しいことではありません。

ひどいケースでは長期滞納の末、夜逃げされて音信不通なんていうこともあるのです。

このため連帯保証人や保証会社の付保は必須条件としましょう。

・クレームなどの対応

雨漏りや設備の故障、植栽の剪定、など入居者からのクレームに対応したり、家賃の減額交渉なども対応が必要です。

・リフォームや設備等の維持修繕費の用意

概ね入居者が入れ替わるタイミングでリフォームは必要になってきます。

民法改正の影響もあって、入居者に余程過失がない限り、退室時の原状回復に必要なリフォーム費用はほとんどオーナーの自腹になると考えておきましょう。

・不動産所得の申告が必要

賃料収入がある場合は、税務署へ確定申告を行う必要があります。

また時間の余裕と税の知識がない限りは、書類作成と申告を税理士に依頼するため費用も発生します。

・住宅ローン控除が適用されない

賃貸に出して他人に家を貸している場合、税務署へ黙っていても住民票などからそこに居住していないことがバレます。

所得税や住民税が還付および減額される住宅ローン控除は居住していない場合は、適用されないことを覚えておく必要があるでしょう。

・管理会社の当たりはずれがある

建物の管理、賃借人の入退室、滞納督促やクレーム対応などの業務を代行してくれるのが管理会社です。

管理会社へ支払う管理業務の委託手数料は賃料の5%ほどが相場となりますが、同じ委託料を払うのであれば、実績があり信頼できる管理会社を選びましょう。

ちなみにアパートの施工不備問題で世間を騒がせているレオパレスも管理業務を行っています。

住宅ローンが鍵を握る

売るならオーバーローンに注意!

家を売る時の価格よりも住宅ローンの残高が多い状態をオーバーローンといいます。

オーバーローンだと預貯金などでローンの不足分を返済する必要があります。

金融機関へ住宅ローンが全額返済されなければ抵当権を抹消してくれません。

金融機関は土地や建物に抵当権を付けることで、それを担保としてお金を貸しているので当然と言えます。

そして買主も抵当権が抹消されていない不動産を購入するハズがありませんので、家を売るのであれば現在の住宅ローン残高と売却価格を予め調べておく必要があります。

賃貸できる?住宅ローンは居住用

そもそもの話になりますが、住宅ローンは本人やその家族が居住するための不動産購入に関する特別な商品で、金利が通常の金融商品に比べてかなり低く抑えられています。

「賃貸に出す」ということは自分で居住しない訳ですから、金融機関との間で結んだ契約の違反行為となります。

このため賃貸自体を禁止する金融機関があれば、限定的(数年の転勤など止むを得ない理由がある場合など)に賃貸を認める金融機関があるので事前に確認が必要です。

家を売るか?貸すか?筆者の見解まとめ

- 近隣で賃貸需要が多く賃料も安定している

- 先祖代々の土地など思い入れが強い家を手放したくない

- 時間と貯蓄に余裕がある

- 家に戻ってくることが確定している

- 賃貸に出しても借り手がつかない

- オーバーローンにならない

- 築年数が経過しており大規模なリフォームが必要

- 仕事が手一杯で賃貸管理する時間がない

- まとまったお金が必要

ここでアナタへお伝えしなければなりません。

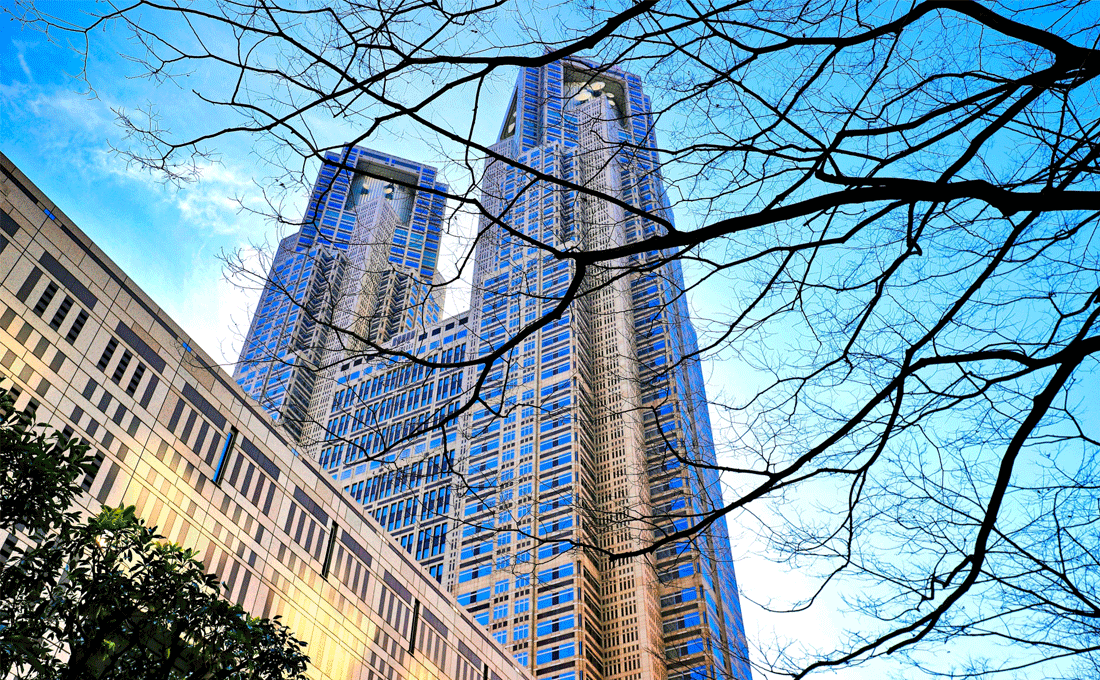

2020年東京オリンピックまでは楽観視されてきた不動産市況ですが、潮目が変わってきているのです。

上昇を続けていた新築マンション価格は下ブレし始め、在庫が増えています。

もしも筆者が現在、家を売るか賃貸に出すかの状況になったとしたら、「家を売る」と即答します。

それも売出開始は早ければ早いほど、高く売ることが可能なため急ぎます。

今後日本が直面する超高齢化と人口減少の問題は、不動産市況に深刻な影響を与えることは間違いありません。

売りたくなった時に不動産が売れないことで、固定費を払い続ける負の動産になってしまう前に、早めの決断をオススメします。

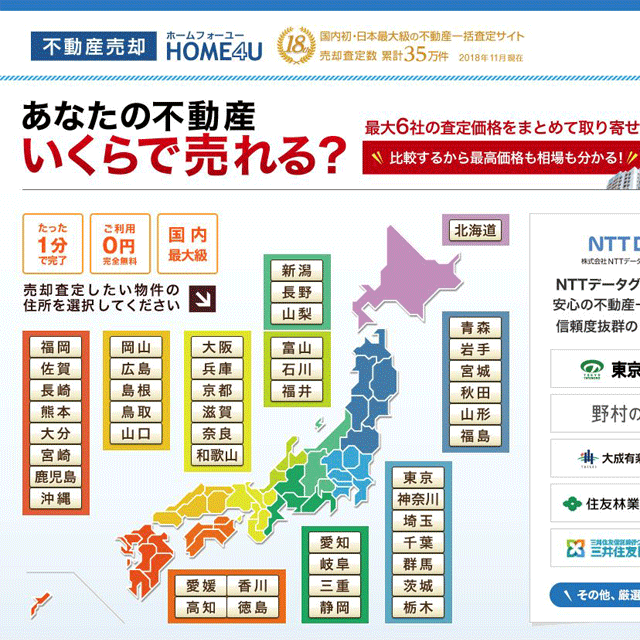

また、家を売る時に何から始めていいか分からない場合、家の相場を無料で比較検討ができる「不動産一括査定サイト」を利用するといいでしょう。

オススメの不動産一括査定サイト

グッバイホーム

|

現役不動産屋が作った一括不動産査定サイト『グッバイホーム』。 45秒のカンタン入力で査定を依頼することができるので、これまで440万人以上の方にご利用・ご満足いただきました。 登録業者数は日本全国1,400社を超えるので、アナタの希望条件にマッチした不動産会社と出会えます。 当サイトはプライバシーマークを取得しているため、心配なセキュリティ対策もバッチリです。 |

HOME4U

|

HOME4Uは株式会社NTTデータ・スマートソーシングが運営する不動産一括査定サービスです。 国内初の不動産一括査定サイトで、今年で19年目となる老舗中の老舗。売却査定数も累計35万件と確かな実績を誇っています。 北海道から沖縄まで、全国の不動産会社が登録。 |

イエウール

|

イエウールは全国約1,600社以上の不動産会社が登録している一括査定サービスです。 全国の相場で判断するのではなく、過去の実績や周辺地域の価格なども参考に見積もりを出してくれるのが特徴。 わずか60秒で入力完了。最大6社に一括査定依頼ができます。 |

|

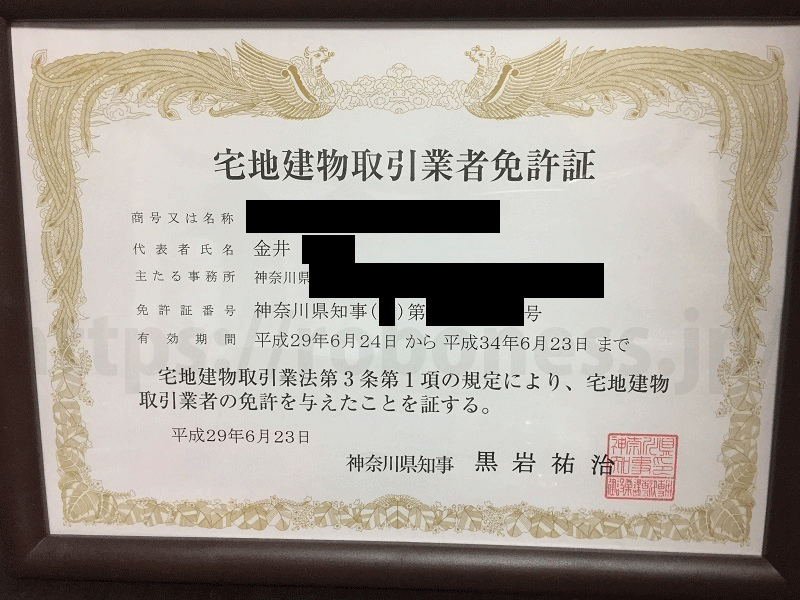

金井

生まれも育ちも仕事も大好きな横浜で人生の大半を過ごす。 地場の建設会社にて施工管理を学ぶ(某有名人宅の新築工事に工事主任として1年間従事)。 同社で不動産の営業、企画にも携わる。 その後、大手不動産会社へ転職し管理と仲介営業を経て2017年に不動産会社を起業。 保有資格:宅地建物取引士、二級建築施工管理技士 |

このコラムが気に入ったら

ぜひ「いいね!」をお願いします♪

みんなに役立つ情報をお届けします。